Informe Quincenal Mercado de Granos

28 de Abril de 2014

- Sobre Perspectivas Agrícolas 2013/2014

El grupo de economía de INTA Pergamino, ofrece a los organizadores de

reuniones las conferencias sobre Perspectivas Agrícolas de la Cosecha 2013/14.

Las mismas brindan un panorama actual del mercado de granos, aspectos económicos

y estrategias comerciales. Presentación en Power Point con modernos sistemas

audio visuales. También se brinda asesoramiento capacitación sobre estrategias

comerciales más aconsejables para el productor rural

- RESUMEN

Durante la última quincena en los EEUU, el mercado mostró en la Bolsa de Chicago, una firmeza del precio de los cereales, liderando las ganancias el trigo que cerraron a 250 en Chicago y a 280 u$s/t en Kansas. Fue afirmándose el maíz a 198 u$s/t. La soja mostro bajas y alzas alcanzando elevados registros en seis meses de 550 u$s/t. Por su parte, los precios de los aceites vegetales, lograron sostener sus valores en torno de los 930 u$s/t.

En lo fundamental, la debilidad reciente de la soja fue atribuida a cancelaciones de China sobre Sudamérica, mercadería que estaría desviándose a los EEUU, donde la estrechez de la mercadería justifica las compras.

Todo el escenario actual, pone foco en el inicio de la siembra en los EEUU con un alto premio climático y en la persistencia de una demanda tan activa. En el maíz, preocupa el atraso de la siembra en los EEUU, y algo similar ocurre con el trigo de primavera. El problema fue falta de humedad y las bajas temperaturas.

Se inicio la siembra y el clima fue seco y frio, con temor sobre lo ya sembrado y el desarrollo inicial de los cultivos. El pronóstico de 6 a 10 días indicó para los EEUU, lluvias y temperaturas por debajo de lo normal.

En el caso del trigo y del maíz, los techos recientes de precios se sostuvieron por la crisis política de Ucrania, donde las fracciones nacionalistas y pro rusos, desplegaron un conflicto que parece perdurar y agravarse en esa región. Importante productora y exportadora de cereales a Europa y al Norte de África. Pero además, se retro alimenta por ser un eje del transporte de crudo y de gas a Europa.

El mercado aguarda el futuro reporte mensual de mayo donde se conocerán las proyecciones de la temporada 2014/15 para los granos de los EEUU y del mundo. El balance en dicho país, fue muy ajustado producto de una demanda creciente de las exportaciones y de la inflexibilidad del uso domestico.

Prácticamente, dejaron sin saldo exportable a dicho país en maíz y en soja, cuando faltan meses para concluir del ciclo comercial 2013/14.

El mercado de soja en Chicago está fuertemente invertido, con diferencias que rondan 90 a 100 dólares y que contradicen las previsiones de un aumento del área con soja en dicho país y, a la vez, mermas del área de maíz.

Con relación a las ventas, las demoras han fortalecido el precio por urgentes compromisos exportables con el maíz. Con la soja, la posibilidad de guardar el activo “transable”, puede incentivar las demoras en vender.

Se divulgaron datos oficiales sobre atrasos de las ventas físicas de todos los granos, para el primer trimestre del año en curso, por 42% respecto similar periodo del año precedente. Cabe destacar, que los atrasos mas fuertes fueron para el trigo y el maíz y no tanto para la soja.

El mercado de soja esta bajo fuerte efecto estacional y no se estarían trasmitiendo a pleno lo precios de la oleaginosa. Esto lleva a los productores a postergar ventas y/o restringir las entregas. También, se señalaron “ventas invisibles” directas con exportadores, por fuera del sistema comercial, restando transparencia al mercado. A la vez, se divulgaron reclamos por un menor precio.

Los contratos forward y/o en el mercado de futuros locales, sigue cotizando como mercados normales, aunque con leves primas por tiempo (“flat”). Mientras, en el mercad de futuros de Chicago, sigue invertido para los futuros de noviembre, de la oleaginosa. Las ventas deberían incentivar la fijación de precios como medidas precautorias.

- TRIGO

Durante la última quincena (25-11/04/04/14), las cotizaciones del cereal en

Chicago y en Kansas para el contrato más cercano mayo-2014, mostraron alzas en

las semanas, sumando ganancias de 6% y 7,5%, en ambas plazas, respectivamente.

Esta vez, fueron las más altas entre los granos.

Los precios del trigo en Chicago y en Kansas, bajaron todo el año 2013 y su

tendencia bajista fue continuada hasta fines de enero-14, cuando se tocaron

mínimos de 204 y 225 en u$s/t, en ambas plazas respectivamente. A partir de

febrero y fines de marzo, hubo una recuperación, llegando a 250 y 290 u$s/t. En

el curso de abril y hasta el cierre, hubo bajas y alzas de casi 20 y 30 dólares,

en ambas plazas, respectivamente. Con ello, se mantuvieron los precios por un

mes.

La variación neta de la última quincena, para Chicago, y para el contrato

Mayo-14, fue un alza de 15 a 257,3u$s/t (242,6 quincena y 255,6 mes anterior).

Para Kansas, el alza fue de 21 al cerrar a 285,1 u$s/t (264,8 quincena y 280,5

mes anterior). Como vemos, los precios tienden a sostenerse en torno del cierre,

que sigue entre los más altos del año en curso.

Según el análisis técnico, para las plazas de Chicago y de Kansas y para el

contrato de cosecha más cercano, la tendencia paso de alcista a lateral pero

podría pasar a bajista, dado que los cierres quedaron 5 dólares abajo de la

media de los 20 días, en torno de 240 y 280 u$s/t para Chicago y Kansas,

respectivamente. Los precios subieron pero encontraron techos en los 260 y 290

u$s/t, sin poderlos superar. Lejanos parecen haber quedado los pisos de fines de

enero, de 210 y 230 u$s/t.

La recuperación del precio del trigo internacional se inicio con el conflicto

político entre Ucrania y Rusia. Países relevantes entre los exportadores

mundiales del trigo. Actualmente, los conflictos pasaron a enfrentamientos entre

fracciones nacionalistas y pro rusas, con lo cual, parecen haberse instalado un

nuevo polvorín en la región.

El factor geopolítico resulta alcista para los precios por las dificultades con

la salida de la exportación. Pero, los fundamentos previos del cereal, eran

bajistas por una sobreoferta.

Para fines de julio -14 estará cosechado el trigo del Hemisferio Norte y con

ello más del 90% de futura oferta mundial.

Para los EEUU, en las planicies vienen sorteando una sequia importante y un

invierno muy riguroso. Según el reporte del 24/04 el trigo de invierno está

emergiendo un 9%, (4% semana anterior, 7% año anterior, y 17% promedio

histórico). Fue calificado un 34% entre bueno a excelente (34% semana anterior y

35% año anterior). Por su parte el trigo de primavera está sembrado un 10% (4%

semana, 7% año anterior, y 19% promedio histórico).

Como vemos, las condiciones no son muy buenas para el trigo de invierno y se

suma un atraso de la siembra para el de primavera.

Con respecto al último reporte de Oferta y Demanda del USDA (Wasde) de abril-14.

El USDA mantuvo todos los indicadores de la cosecha 2013/14. El balance de trigo

cierra con un stock final de 15,9 Mt (19,5 año 2012). La relación stock/uso

seria de 46,5% (51,1% año 2012).

Para el nivel mundial, el mismo reporte del USDA mostró un récord de la

producción récord y del uso total, con un balance mundial que cerraría con un

stock, de 186,7 Mt (176,6 año 2012). La relación stock/uso seria de 26,6% (26,0

año 2012).

Como vemos, el ciclo 2013/14 alcanzaría una recuperación de los indicadores de

sobre oferta en el mercado mundial de trigo. El saldo final se vería aumentado

un 5,7%. Sin embargo, el mercado está pendiente de datos de la nueva temporada.

Por su parte, las exportaciones semanales de trigo norteamericanas fueron

neutras para las expectativas de los precios. Para la semana concluida el

17/04/14, se informaron ventas del ciclo 2013/14 por 339,1 mil toneladas (438

semana anterior) dentro del rango esperado (200-400) mil toneladas. Los

principales compradores fueron Japón, Guatemala, Tailandia, Filipinas y México.

Para el ciclo 2014/15 se exportaron 271,7 mil toneladas (359,9 semana anterior),

dentro del rango esperado (250-500). Esto fue considerado neutral para las

posiciones de julio-14 en adelante.

Se pude concluir que el mercado internacional era bajista para esta temporada y

paso a alcista básicamente, por la situación de Ucrania. El conflicto, mas la

paralización de los embarques generó fuertes dudas y fortaleció a los precios.

Pasada esta información, el mercado parece focalizar su fundamento en la nueva

temporada, y con ello dudas, sobre la firmeza de los precios actuales.

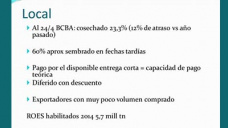

Mercado local

Durante la última quincena, en las principales plazas locales el mercado el

trigo continúo con pocos cambios, con bajo nivel de operaciones y los precios

domésticos al margen del mercado internacional.

La BCBA informó que por el trigo las fábricas ofrecieron entre 1730 y 2100

pesos, según localidad y calidad del cereal, mientras que los exportadores

ofrecieron en Bahía Blanca 240 u$a/t para entrega y pago en junio. Para la zona

de Rosario pagaron 230 u$s/t. Para el trigo de la nueva cosecha en Bahía Blanca,

se pagaron 1900 $/t para diciembre y sin fecha pero con gluten de 10,5%. Los

negocios contractuales oscilaron entre 195 a 200 u$s/t para diciembre y enero

-15.

Durante la última quincena en el mercado de futuro local (MATBA) el precio del

cereal disponible gano 2 a 239 u$s/t (237 quincena y 234 mes anterior). El

contrato más cercano mayo cerró a 247 u$s/t (243,5 quincena y 247 mes anterior).

Para julio a septiembre hubo cambios marginales cerrando a 252 a 255,5 u$s/t.

Para diciembre-14 hubo bajas de 1,3% a 199 u$s/t y para enero-15, de la futura

cosecha, bajó 1,5% cerrando a 207,5 u$s/t (210,7 quincena y 214,5 mes anterior).

El contrato marzo-15 cerró con bajas a 207,5 u$s/t (210,7 quincena y 214,5 mes

anterior).

Como vemos, hubo leves bajas para disponible y para la nueva cosecha. Para meses

de la entre zafra local, se lograron sostener,

Los precios FOB del trigo en el Golfo de México mostraron alzas de 4% para trigo

procedente de Chicago y de Kansas. El cereal origen de la primera plaza aumentó

4% a 291,3 u$s/t (281,7 quincena y 299,7 mes anterior). Para el trigo de origen

Kansas, subió 4,5% y cerró a 342 u$s/t (326,8 quincena y 344,1 mes anterior).

En el mercado de exportación Puertos Argentinos, los precios FOB fueron

indicativos. La referencia oficial cerró a 370 u$s/t (370 quincena y 380 mes

anterior).

Utilizando un precio indicativo FOB de exportación oficial de 360 u$s/t, con

retenciones del 23% y el dólar comprador Banco Nación a 7,9 $/u$s y los gastos

habituales daría un FAS teórico de 2095 $/t, cercano al FAS teórico informado

por el Minagri al 24/04 de 2076$/t.

La rentabilidad proyectada para la cosecha actual usando los rindes previstos y

el precio de enero-15 de 200 u$s/t, darían márgenes brutos esperados de 171 y

313 u$s/ha. Este último resultado sería indicativo, porque supone una

actualización de los costos de la campaña anterior (ver cuadro).

A un mes de la siembra triguera 2014/15, no hay indicios novedades que hagan

prever un cambio en el mercado del cereal. La anunciada devolución de los

impuestos de exportación estaría descarta ante la falta de instrumentación. En

la última semana, se esperaron anuncios para aumentar la siembra y la oferta del

cereal.

Según una encuesta de CREA, la siembra 2014/15 puede aumentar un 17% y podría

pasar las cuatro millones de hectáreas. Según esta entidad, la intervención de

los mercados y el contexto macroeconómico adverso, son los factores más

limitantes para invertir en el cultivo. Existe a la vez coincidencia entre los

productores de la necesidad de rotar los cultivos, más que pensar en la

oportunidad comercial. Se informo además, que el alza seria en lugar de la

cebada, manteniendo la superficie de fina.

En el plano empresario, el presidente de Argentrigo, señaló que se está

trabajando al 60% de la capacidad productiva triguera.

El productor está reacio a tomar un negocio de riesgo. Si no tiene capital

propio, las líneas de crédito en dólares rondan 7 a 10% y en pesos "la tasa es

muy alta (30 %). Los anuncios en Expo agro, de un Banco Provincial a “tasa cero

no se han dado o no se han generalizado". Se estimo costos de 500 u$s/ha entre

alquiler y gastos directos y para campo propio, 350 u$s/ha. Aplicar ese capital

en mayo y sin garantías de que en diciembre se pueda vender esa cosecha,

desalientan fuertemente a la inversión.

Sin datos oficiales ni privados, las fuentes internacionales apuestan por un

leve incremento del área y una oferta en torno de 10 a 12 Mt.

Según el informe WAP del USDA de Abril-2014, la producción Argentina de trigo

para el ciclo 2013/14 se proyectó en 10,5 Mt (10,5 mes y 9,3 año anterior),

producto de un área de 3,5 Mha (3,5 mes y 3,6 año anterior), y un rinde de 3,0

ton/ha (3 mes y 2,58 año anterior). La exportación sería de 3,0 Mt (3 mes y 3,55

año anterior).

- MAÍZ

Durante la última quincena (25-11/04/04/14), las cotizaciones del cereal en

Chicago se mostraron muy firmes, en varias jornadas próximo a los 200 u$s/t. Las

ganancias netas del maíz en la quincena fueron de 1,8%.

Durante el transcurso del año 2013, el maíz declino desde los 290 u$s/t cayendo

por debajo de los 170 u$s/t, a fines de enero-14. Durante el mes de febrero y

hasta fin de marzo, el cereal mostro ganancias de 30 dólares. En lo que va de

abril, el cereal ha oscilado entre 190 y 198 como valores más frecuentes. Hay

una estabilidad en las últimas semanas orillando los 199 u$s/t, los más altos

desde septiembre-13.

La variación neta del precio del cereal en la quincena y para el contrato

mayo-14, fue positiva en 4 al cerrar a 199,6 u$s/t (196,3 quincena y 193,7 mes

anterior). Para el contrato julio-14, gano 3 llegando a 201,9 y para septiembre

ganó similar cerrando a 200,5 u$s/t. Como vemos, las ganancias en la quincena

fueron modestas, pero hacia la nueva cosecha (septiembre) los precios se

muestran igualados a los valores presentes.

Según el análisis técnico y para el contrato más cercano (mayo-14), la tendencia

sigue alcista y puede pasar a lateral, dado que los cierres quedaron casi

coincidentes con la media de los últimos 20 días, en torno de los 198 u$s/t. Los

precios del maíz subieron fuerte pero no pudieron superar el techo de los 200

u$s/t. A partir de allí, han intentado superarlo pero logrando cierta

estabilidad (20 jornadas) y un piso de 195 u$s/t

Las noticias en las zonas productoras de los Estados Unidos fueron alcistas,

dado que hubo falta de humedad y las bajas temperaturas, podrían retrasar aún

más a la siembra. Según los avances, se sembró y la temperatura volvió a caer,

con el temor de daño a los cultivos. Según los datos del NASS del USDA al

14/04/14 la siembra de maíz avanzó poco y se ha sembrado un 6% (3% semana

anterior, 4% año anterior y 14% promedio histórico).

Con respecto a la oferta y demanda, el informe del USDA de abril-2014, mantuvo

la producción de maíz de los EEUU en 353,7 Mt, las exportaciones aumentaron a

44,5 Mt (18,6 año 2012) y el uso total sin cambios quedo en 297,2 Mt (263,6 año

2012). El saldo final fue rebajado a 33,8 Mt (36,9 mes y 20,9 año 2012). La

relación stock/uso seria de 12,4% (12,5% mes y 7,91% año 2012). Este reporte se

considero alcista, para los precios porque recorto los stocks, mas de las

expectativas en el mercado.

Para el nivel mundial y para 2013/14, el USDA estimo un extraordinario récord de

la producción a 973,9 Mt (866,9 año 2012), aumento las exportaciones a 116,5 Mt

(100,2 año 2012) y el consumo a otro récord de 950,3 Mt (865,4 año 2012). El

balance cerró con un stock de 158 Mt (134,4 año 2012). La relación stock/uso

sería de 16,8% (15,5% año 2012).

Se puede aprecia que pese a tan elevados registros productivos, el comercio y la

demanda acompañaron ese volumen, arrojando saldos igualmente estrechos. De cara

al nuevo ciclo 2014/15 las expectativas están ya trazadas sobre una necesidad

creciente, con el interrogante si el clima y la producción darán cuenta de un

suministro acorde.

Basta señalar que el último ciclo (2013/14) comparado al ciclo anterior (sequia

en los EEUU) hubo records de la producción +110 Mt, del uso total +85 y del

comercio de +16,5 y del stock +24 Mt.

Sin embargo, la superficie cosechada no aumento (177 Mha) y el cambio más

importante fue el rinde que aumento un 12% a 5,5 t/ha (4,9 año anterior).

Según las ventas de exportaciones del cereal desde los EEUU, y para la semana

concluida el 17/04/14 resultaron neutrales a alcistas para los precios. Se

informaron ventas del ciclo 2013/14 por 618,9 mil toneladas (601,9 semana

anterior) dentro del rango esperado (500-800) mil toneladas. Los principales

destinos fueron Japón, Colombia y Egipto. Para el ciclo 2014/15, se reportaron

ventas de 382,9 mil toneladas (192,6 semana anterior) arriba del rango esperado

(150-250) mil toneladas.

Se puede concluir que en los EEUU el USDA mostro bajas de los stocks de maíz,

debajo de lo esperado, con un fondo muy alcista al mercado. Los récords

mundiales de la producción, del comercio y del uso total, resultan impactantes.

Pero a la vez, el nivel de existencias relativo al uso total, sigue ajustado.

Por lo tanto, los precios tienden a mostrar esta fortaleza, además de fuerte

volatilidad potencial ante el cambio de las estimaciones. Recordemos que se ha

pronosticado hace meses una merma de casi 3 Mha, en la siembra de los EEUU en la

nueva temporada.

Mercado local

Durante la última quincena, se repitieron jornadas con mayor actividad e

interés por parte de los compradores. El precio local del maíz, se vio

tonificado por la demanda de los consumos y de los exportadores.

Los exportadores urgidos de mercadería con entrega inmediata ofrecieron 1420 $/t

en San Martín, Arroyo Seco y San Lorenzo. En cuanto al maíz para mayo se ofreció

en forma abierta 170 u$s/t En Bahía Blanca para el cereal se oferto 175, y

Necochea 170 u$s/t.

La Bolsa de Cereales de Buenos Aires (BCBA) informó que los consumos pagaron

entre 1350 y 1500 pesos por tonelada de maíz, según calidad, condición,

procedencia y forma de pago.

Según la Bolsa de Cereales de Buenos Aires los consumos ofertaron por el cereal

disponible entrega inmediata, según calidad, condición, procedencia y forma de

pago 1440 $/t (1420 quincena y 1350 mes anterior).

Para el sorgo en San Martín se ofreció 1150 $/t con descarga inmediata. Para la

nueva cosecha las ofertas rondaron los 135 u$s/t con entrega en abril y junio.

Durante la última quincena, el precio del maíz para el contrato más cercano en

el Golfo de México, mostró alzas de 1,5%, cerrando a 235,0 u$s/t (231,7 quincena

y 231,1 mes anterior).

En los puertos Argentinos, el precio del cereal y para mes de cosecha abril,

tonificado por la demora en acceso de la mercadería mostró fuertes alzas y cerró

a 237 u$s/t (221,5 quincena y 221,2 mes anterior).

Adoptando el precio FOB de referencia de 230 u$s/t para embarques a cosecha en

los puertos locales, con un dólar comprador de 7,9 $/u$s, las retenciones de 20%

y los gastos habituales de la exportación, darían una capacidad de pago de 1360

$/t, a tono con el FAS teórico publicado por el Minagri de 1377 $/t.

Durante la última quincena, en el mercado de futuro local (MATBA), el precio del

cereal disponible aumento 5 a 180 u$s/t (175 quincena y 167 mes anterior). El

contrato abril-14, de la nueva cosecha finalizó el 23/04 a 183 u$s/t.

ciertamente registro valores superiores en febrero de 2012. Este fue el mejor

valor del contrato en lo que va del año. Para junio a julio, cerraron a 166 y 65

u$s/t. Para agosto a diciembre, mostraron alzas en torno de 1,5% ubicándose

entre 166 y 168 u$s/t. Para abril-15, se negociaron contratos a futuro cerrando

a 166 u$s/t.

Como vemos, los precios del maíz aumentaron para el disponible y para el mes más

cercano. Los valores negociados para meses de entre zafras, mejorando en forma

leve, las previsiones económicas con el cereal.

La rentabilidad del cultivo para la cosecha nueva en base al precio del contrato

Abril de 166 u$s/t y para los rendimientos de 75 y 95 qq/ha proyectó márgenes

brutos entre 366 y 576 u$s/ha. (Ver Cuadro).

Según la Bolsa de Cereales de Buenos Aires al 24/04/14, se avanzó la cosecha de

maíz 2013/14 al 23,3% de las 3,408 Mha aptas, contabilizándose pérdidas de 162

mil hectáreas y un área total plantada de 3,57 Mha. El retraso interanual

continúa en -12%. Se trillaron 792 mil hectáreas, que aportaron un volumen de

5,780 Mt y un rinde promedio de 73,0 qq/ha.

El productor se encuentra abocado a la trilla de soja, relegando la recolección

del cereal.

En las zonas Núcleo Norte y Sur más del 50% del área esta trillada. A medida que

avanzan las cosechadoras, los rindes se van igualando a los esperados. Hay

problemas de anegamiento de lotes y de acceso a los caminos rurales. Hacia el

este de Córdoba se teme pérdidas de superficie por excesos de agua, pero no se

sabe cuándo se pueda entrar a los lotes.

A su vez, en A. Roca se trillaron los primeros lotes tardíos, con rindes de

90/100 qq/ha, manteniéndose buenas expectativa para los maíces tardíos.

En el Centro-Norte de Santa Fe, fue finalizada la trilla de maíces tempranos con

magros resultados. Los lotes de siembras tardías están en llenado de grano en

excelentes condiciones, se esperan rindes por encima de los promedios

regionales.

Para el Oeste de Buenos Aires y Norte de La Pampa, se registró avance en los

lotes tempranos, y se relevaron los primeros lotes de fechas tardías. Los rindes

variaron en rangos de 30 a 90 qq/ha, por la variabilidad de precipitaciones

durante el ciclo.

Para el Centro-Este de Entre Ríos, están próximo a finalizar la cosecha de lotes

de primera, verificando algunos con excesos de agua. Las perspectivas de rinde

para los tardíos y de segunda ocupación son muy buenas, superiores a los

promedios regionales.

Con este al escenario, se mantuvo la estimación de 24 Mt. La misma seria -13%

inferior a la pasada zafra (2012/13: 27 Mt).

Con respecto al sorgo, según la fuente y a igual fecha, la cosecha avanzó lenta.

Se recolectó el 27,2% del área apta de 1,060 Mha, reportándose pérdidas de 19800

ha y una siembra total de 1,080 Mha. Hay un retraso interanual de -5,4 %, ya se

cosecharon 288 mil hectáreas, entregando un rinde promedio nacional de 44,9 qq/ha

y un volumen acumulado que ronda las 1,293 Mt. Con el escenario actual, se

proyectó una cosecha nacional de 4,3 Mt. La misma, sería -4,5% inferior respecto

al ciclo previo, cuya producción fue de en 4,5 Mt.

A la fecha solo quedan lotes en floración y grano lechoso en el NEA, y

representarían un 15% de la superficie remanente.

De acuerdo al USDA y al informe WAP de Abril -2014, la producción Argentina de

maíz para 2013/14 se proyectó en 24 Mt (24 mes y 26,5 año anterior), el área

sería de 3,3 Mha (3,3 mes y 4 año anterior) y un rinde de 7,27 t/ha (7,27 mes y

6,63 año anterior).

Con las proyecciones productivas de Abril-14, el ranking exportador mundial

seria liderado por los EEUU con 44,4 Mt, seguido de Brasil (20 Mt), Ucrania (19)

y la Argentina con 16 Mt.

- SOJA

Durante la última quincena (25-11/04/14), las cotizaciones de la soja en

Chicago, y para el contrato más cercano Mayo-14, mostraron nuevas alzas. Se tocó

el 16/04 los 558 u$s/t, el precio más alto desde julio-13, con bajas en la

última semana, acumulando, no obstante, ganancias netas de 2,5%.

Se puede apuntar que desde el mes de febrero y hasta la semana de 14 al 18 de

abril, la soja ha mostrado un rally alcista, pasando de 470 a 558 u$s/t. Durante

la quincena, el precio oscilo en un rango muy firme, de 540 a 555 u$s/t.

La variación neta de la última quincena, fue una ganancia de 13 al cerrar a

550,4 u$s/t (537,6 quincena y 527,8 mes anterior). Para el contrato noviembre de

la cosecha norteamericana, la soja cerró a 455,5 u$s/t (446,4 quincena y 437,4

mes anterior). Se puede advertir que la diferencia entre mayo y noviembre,

puntualmente fue de -95 u$s/t. Un mercado que sigue invertido. También, que las

ganancias de los contratos cercanos y los de nueva cosecha, aumentaron en el mes

más de 20 u$s/t.

Por su parte, la harina de soja aumentó un 8 a 540,8 u$s/t (532,3 quincena y

516,3 mes anterior). En cuanto al aceite de soja, mostro alzas en las semanas

con un alza neta de 18 a 946,4 u$s/t (928,3 quincena y 892,6 mes anterior).

Según el análisis técnico, para el poroto soja y para el contrato más cercano

(mayo-14), la tendencia siguió como alcista. La misma puede pasar a lateral,

dado que los valores del cierre quedaron 5 dólares abajo de la media de los

últimos 20 días, en torno de 545 u$s/t. Los precios de la soja subieron sin

superar el techo de 560 u$s/t. Pero, a la vez respetaron un piso de 535 u$s/t.

Esto fue importante, porque una clara señal negativa podría incitar a una

liquidación fuerte de parte de los fondos.

La fortaleza de la soja en Chicago, sigue justificada por un mercado muy

demandado, con exportaciones norteamericanas por arriba de lo estimado para todo

el ciclo comercial. La inflexibilidad del consumo, ajusto a la baja stocks

finales, a límites tan escasos que vienen presionando a los precios al alza.

En la última semana los precios del poroto y de la harina bajaron y subieron

ante la cancelación de compras de China. Sin embargo, se conoció que dichos

embarques fueron de Brasil a EEUU, un giro muy importante en el comercio de la

oleaginosa,

En el mercado de soja, se pronosticaba para meses de la cosecha Sudamericana una

fuerte caída de los precios. Por ahora, esto no se ha cumplido.

Sin embargo, los precios a futuros en Chicago muestran una fuerte baja para el

mes de la cosecha en los EEUU. El mercado esta invertido, con descuentos de 90 a

100 dólares, sobre los valores actuales.

En lo fundamental, el USDA mostro para dicho país stock muy bajos y siembras

crecientes para el nuevo ciclo. El interrogante tendrá alguna respuesta en el

informe de oferta y demanda de mayo. En realidad, todo dependerá del clima, del

volumen de la siembra de la nueva temporada y de la marcha de la demanda, hasta

meses de la cosecha en los EEUU.

El último reporte del USDA de abril-14, y para 2013/14 y los EEUU, mantuvo la

producción en 89,5 Mt (82,6 año 2012), aumentó las exportaciones a 43 Mt (35,9

año 2012) y mantuvo el uso total en 48,4 Mt (48,4 año 2012). El balance cerró

con un stock final a 3,67 Mt (3,83 año 2012). La relación stock/uso fue de 7,6%

(7,9% año 2012).

Los datos de los stocks quedaron por debajo de lo esperado por el mercado y

resulto alcista para los precios que tocaron extremos.

Las existencias siguen tan bajas, que este país no tiene más soja para exportar,

e inclusive se reconocieron importaciones desde Brasil.

Para el nivel mundial, el reporte del USDA de Abril y para 2013/14, estimo la

producción en 284,1 Mt (268,1 año 2012), las exportaciones de 109,4 Mt (100,7

año 2012) y el uso total de 269,0 Mt (258,7 año 2012). El balance mostro un

stock final de 69,4 Mt (57,9 año 2012). La relación stock/uso sería de 25,8%

(22,4% año 2012). Claramente, las cifras mundiales, fueron más holgadas.

En resumen, en los EEUU, la exportación llevo a una disponibilidad de soja

extremamente ajustada y a un cierre virtual de las exportaciones en lo que resta

del ciclo actual (2013/14).

Las expectativas son enormes para conocer el área efectiva de siembra en los

EEUU, cuya proyección fue apuntada como creciente. Desde el Congreso Outlook al

último reporte trimestral del USDA, se han pronosticado aumentos de soja de 30,9

a 32,9 (+ 2) Mha y mermas de maíz de 38,6 a 35,5 (-3) Mha. De lograrse, serian

los cambios más fuertes en 6 años.

Dado que el mercado esta invertido en los precios a futuros, esto atenta contra

las decisiones productivas. Si el productor norteamericano quiere cubrirse con

Puts, queda a 100 dólares menos y si quiere cubrirse vendiendo a futuros, queda

a 90 dólares menos que lo actual. En cambio la opción maíz, está mostrando un

mercado más normal que sostiene para la cosecha a los precios actuales.

La siembra de la soja en los EEUU, nunca aumento más de un millón de hectáreas,

con excepción de la campaña 2008/09, luego de la fuerte caída, por el plan

etanol (2007/08).

Sin embargo todo depende de los fondos especulativos, con sus enormes compras

puedan cambiar firmeza del mercado actual al futuro de la cosecha en los EEUU.

Caso contrario, caben las dudas sobre cambios en las áreas entre maíz y soja

para la nueva temporada.

Con respecto al volumen esperado de la cosecha Sudamérica de soja 2013/14, la

previsión era una súper cosecha, un claro factor bajista. La misma fue

disminuyendo y fue retrasando su salida.

Como vemos, el mercado mundial de soja tiene fuertes interrogantes como; definir

el volumen de la cosecha Sudamericana y el nivel de la siembra 2014/15 en los

EEUU. Para ello, hay que esperar aun varios meses.

Con respecto a las ventas semanales norteamericanas de poroto soja, fueron

bajistas para los precios. Para la semana concluida el 17/04/2014 se informó

ventas de poroto soja ciclo 2013/14 de 0,8 mil toneladas (19,2 semana anterior)

dentro del rango esperado por el mercado (-200 - 100) mil toneladas. Para el

nuevo ciclo 2014/15, se vendieron 118,2 mil toneladas (400,7 semana anterior)

abajo del rango esperado (350-550) mil toneladas. Los principales destinos

fueron México, Indonesia y Japón.

Las exportaciones de harina de soja de los EEUU para el ciclo 2013/14, fueron

alcistas con 186,3 mil toneladas (36,6 semana anterior), por arriba del rango

esperado (25 – 125) mil toneladas. Los principales destinos fueron Dinamarca,

Italia y México.

Las exportaciones de aceite de soja de los EEUU para el ciclo 2013/14, fueron

neutras con solo 5,7 mil toneladas (5,5 semana anterior), dentro del rango

esperado de (0 – 25) mil toneladas. Los principales destinos fueron R.

Dominicana, México y Canadá.

En resumen, los interrogantes sobre la oferta final de exportación de Sudamérica

y el escenario invertido del mercado en los EEUU, mas los pronósticos de

siembras aumentadas, han generado enorme incertidumbre. Esto persistió en las

últimas semanas y sigue tonificando a los precios.

En este mercado la hipótesis de una fuerte baja en precio de la soja, no pueden

descartarse. El mercado deberá convalidar las ganancias ya logradas. Si hay

caídas será también con una fuerte volatilidad, en el corto plazo.

Mercado local

Durante la última quincena en el mercado local, las cotizaciones no

respondieron al firme contexto externo sino que las presiones estacionales de la

oferta de cosecha, debilitaron los precios.

El pulso del mercado mostro jornadas de precios en baja de la soja en la Bolsa

de Comercio de Rosario (BCR), pero el volumen de ventas vario muy fuerte, con

bajo nivel de venta de los productores sin convalidar las ofertas.

Por tonelada de soja con entrega inmediata las fábricas sobre Ricardone, Villa

Gobernador Gálvez, General Lagos, San Martín, San Lorenzo y Timbúes, ofrecieron

entre 2400 a 2480 $/t. Mejoraron sobre el cierre con el alza externa y el

volumen de operaciones fue citado en 15 mil toneladas.

Por la soja con entrega en mayo, los precios fluctuaron entre 308 a 310 u$s/t.

Sobre Bahía Blanca, se pagaron 23800 y 2420 por entrega inmediata. Para entrega

y pago diferidos, en Necochea y Bahía Blanca, se conocieron negocios por 304

dólares, y para mayo sobre Punta Alvear, Rosario y San Martín se negociaron a

310 u$s/t

Con respecto a las proyecciones de ventas por parte de los productores, por un

lado las urgencias de pagos por créditos y necesidad de financiamiento, pueden

generar fuertes ventas en el corto plazo,

Sin embargo, los productores parecen vender estrictamente lo necesaria para

deudas urgentes. La percepción del productor que tiene un “activo transable” que

vale en dólares justifica su atesoramiento, aunque ello signifique demorar las

ventas y el riesgo de bajas de la oleaginosa.

Durante la última quincena, en el mercado de exportación de poroto soja en la

zona del Golfo de México, las cotizaciones a tono con Chicago, tuvieron alzas y

bajas con ganancias netas de 10 a 582,0 u$s/t (572,1 quincena y 567,2 mes

anterior).

Por su parte, en los puertos sobre el Río Paraná, la oferta argentina de soja

FOB para embarques mayo-14, cerró con alzas marginales a 528,8 u$s/t (527,7

quincena y 522,3 mes anterior).

Adoptando el valor FOB de referencia 525 u$s/t para embarques nueva cosecha

mayo-14, con un dólar comprador BNA de 7,9 $/u$s, las retenciones de 35% y los

gastos habituales de la exportación, darían una capacidad teórica de pago de

2600 $/t. Por su parte el valor estimado por el Minagri para la soja cercana fue

de 2617 $/t.

Los futuros local (MATBA) y para soja con entrega en Rosario, el disponible

mostro alzas de 3 a 310 u$s/t (307 quincena y 312 mes anterior). El contrato

Abril-14, finalizó a 307 u$s/t.

El contrato de la nueva cosecha mayo-14, mostro alzas marginales de 2 y cerró a

312,5 u$s/t (310,7 quincena y 312 mes anterior). En jornadas de la quincena se

pago 317 y 309 pero el precio tiende a estabilizarse en torno a 310 u$s/t.

Para julio a noviembre-14, cerraron con alzas cercanas a 2% ubicándose, entre

321 y 320,5 u$s/t. Cabe destacar el del MATBA fue sostenido para entre zafra a

diferencia de Chicago, donde hay fuertes bajas.

Para mayo-15 aumento 3 a 293 u$s/t (290 quincena y 290 mes anterior).

El pulso para vender muestra a la exportación reacia a trasladar las subas del

exterior al mercado local. Como hay un fuerte ingreso estacional de la cosecha,

la venta de los productores se hace menos atractiva.

Sin embargo postergar la venta, es aceptar el riesgo de un mercado invertido.

Pero a su vez, es una apuesta a un crédito más flexible para el sector, o una

mejora del precio de la soja, por el tipo de cambio.

Los productores cuentan con los silos plásticos, el mayor cambio tecnológico

comercial. Sus efectos resultan imponderables para las arcas fiscales y también

para los compradores externos, que ávidos de la mercadería, han tonificado a los

precios internacionales.

Según datos oficiales, las ventas físicas de todos los granos, fueron un 42%

inferior al ciclo pasado. Curiosamente, lo más atrasado no fue la soja, sino el

trigo y el maíz.

La rentabilidad de la soja con los precios en alza aumentó. Para el ciclo

2013/14, con rindes de 28 y 38 qq/ha, y el precio mayo-14 de 312 u$s/t, se

proyectó márgenes brutos entre 379 y 606 u$s/t (ver cuadro).

No obstante la mejora si sumamos los gastos de arrendamiento, con 18 qq/ha de

soja, las proyecciones darían un quebranto de 183 dólares con rindes de 28 qq/ha

y para 38 qq/ha una ganancia de 45 u$s/ha. Las proyecciones del cuadro adjunto

son para campo propio y muestran a la soja de 1ª con el resultado neto

proyectado más alto.

La estrategia comercial para los productores indica la posibilidad de fijar

precios en contratos forward (sin gastos) y/o en futuros que parece muy

interesante. Esto sería a precios de 310 a 315 u$s/t para mayo ya alcanzados en

el año.

Cabe señalar la conveniencia de fijar estos precios, en la medida que se

pretenda guardar la mercadería.

Según la Bolsa de Cereales de Buenos Aires, al 24/04/14 avanzó la cosecha de

soja a nivel nacional a un 42,5% del área apta (retraso inter anual de 13,7%).

Se han recolectado 8,4 Mha, logrando un volumen de grano de 26,7 Mt y arrojando

un rinde promedio de 31,8 qq/ha. Esta fuente, siguió afirmando la proyección de

una cosecha de 54,5 Mt para la soja en la campaña en curso.

Se prevé mayores pérdidas de superficie hasta el fin del ciclo. No obstante, los

rendimientos del Centro-Norte y Sur de Córdoba, sobre el Centro-Norte de Santa

Fe y en la región NEA, son mayores a los previstos y por ello, se compensarían

las mermas de áreas.

Con el tiempo seco, hubo avances en la semana de casi 20% lo que implica cosecha

de casi 4 Mha, casi un record.

No obstante, en varias regiones, quedan lotes y caminos anegados como en

sectores del centro y oeste bonaerense, como así también en el Núcleo Norte y

Sur y en sectores del Centro-Norte de Córdoba y Santa Fe.

En el Centro-Norte de Córdoba los rendimientos superaron ampliamente el promedio

de 27 qq/Ha previstos. Hacia el sur de la misma provincia, el rinde en lotes de

soja de primera oscilo entre 20 a 37 qq/ha. No obstante, en promedio de toda esa

región, se superaron las expectativas iniciales, que eran de 25 qq/ha.

Para la región NEA, los lotes recolectados tuvieron rindes de 27 a 40 qq/ha, un

excelente inicio con un impacto positivo en la proyección nacional.

Otra región con mayores rendimientos a lo previsto fue el Centro-Norte de Santa

Fe, donde se relevaron productividades de 28 a 37 qq/ha.

Según el informe WAP del USDA de Abril-14, la producción Argentina de soja para

el ciclo 2013/14, sería de 54 Mt (54 mes y 49,3 año anterior), con un área de 20

Mha (20 mes y 19,4 año anterior) y un rinde de 2,70 t/ha (2,73 mes y 2,54 año

anterior). Con este volumen, sería el tercer exportador mundial de poroto con 8

Mt, el primero de harina 27,3 Mt y de aceite 4,5 Mt, respectivamente.

- GIRASOL

Durante la última quincena (25-11/04/04/14), las cotizaciones de los aceites

vegetales en la plaza de Rotterdam y en los principales puertos exportadores

mostraron alzas y bajas variadas entre los aceites en las semanas. En el balance

neto, fue positivo con alzas del orden de 1,5%.

Los precios de los principales aceites declinaron durante todo el año 2013 desde

valores promedios de 1050 cayeron hasta mínimos de 860 u$s/t, a fines del mes de

enero-14. Con el alza del mes de febrero y primer semana de marzo, hubo una

importante recuperación que llevo el índice de precios casi a tocar los 980 u$s/t.

Desde mediados de marzo al cierre actual, los aceites comenzaron a oscilar

ubicándose entre los 920 a 940 u$s/t.

Lideraron las bajas, el aceite de soja que en Rotterdam perdió -1,8%, mientras

que en Chicago aumento 2,1%. En la plaza europea se recupero el aceite de

girasol 2,2% y predominaron las alzas de los aceites derivados de la palma. La

oleína y el aceite de palma, ganaron 1,2%. El aceite de palma en Malasia aumentó

1,7%. Por su parte, el de canola subió y bajo, quedando casi sin cambios.

Según el índice promedio de los aceites vegetales y para la última quincena,

hubo alzas netas de 1,0%. Dicho indicador, cerró a 935,4 u$s/t (927,1 quincena y

928,9 mes anterior). Según el análisis técnico para dicho índice, la tendencia

predomino como lateral. Esto dado que los precios del cierre, quedaron casi

coincidentes con la media de los últimos 20 días, en torno de 930 u$s/t.

En el mercado financiero los indicadores globales fueron mixtos con bajas del

oro y del petróleo, cierta estabilidad del dólar y recuperaciones del Dow. El

petróleo WTI de Texas mostro bajas en las semanas de 2,9% pasando de 103,7 a

100,6 u$s/barril. El dólar se cayó marginal respecto al euro pasando de 1,388 a

1,383 u$s/euro. El precio del oro cayó 1,0% desde 1318 a 1304 u$s/onza. Por su

parte, el Dow Jones recupero su nivel un 2,1% pasando de 16027 a 16362 puntos.

Como vemos, predominaron leves pulsos negativos para las commodities con la

caída del crudo y la debilidad del dólar. Fue considerado positivo la merma del

oro y la recuperación del Dow Jones.

En el orden económico local el FMI trazo para el país un duro diagnóstico, con

indicaciones de ajustes. Se prevé mayor gasto en salarios y fuerte déficit en

las provincias. El rojo financiero conjunto llegaría a 30.000 millones de pesos.

Las reservas subieron pero se advierte, el ingreso de dólares por la cosecha y

la no autorización de pagos de importaciones. Persisten los temores futuros

sobre la tasa de cambios hoy fija y puede recalentarse la demanda de dólares con

la alta inflación.

Precio de los principales Aceites en Rótterdam. En dólares por tonelada.

|

Aceite |

28/03 |

4/04 |

11/04 |

17/04 |

25/04 |

|

Soja |

970 |

991 |

1014 |

1022 |

1002 |

|

Girasol |

925 |

930 |

925 |

945 |

945 |

|

Canola |

998 |

1005 |

1025 |

1036 |

1022 |

|

Oleína CIF |

910 |

850 |

853 |

865 |

863 |

|

Palma CIF |

892.5 |

848 |

850 |

863 |

860 |

|

Palma Fob |

915 |

908 |

895 |

915 |

910 |

|

Índice* |

928.9 |

922,9 |

927.1 |

943.3 |

935.4 |

Fuente: Bolsa Cereales de Buenos Aires 25/04/2014. *promedio Posic. Cercanas

Aceites en Rotterdam y Chicago en u$s/t...

Nota: cotizaciones en dólares para el mes más cercano. El FOB de Palma

corresponde a Malasia.

Durante la quincena, los recorridos de los indicadores fueron variados y no

acompañaron las alzas de la soja y del maíz. Por su parte los aceites vegetales

aumentaron muy levemente.

Una vez más, la baja del crudo fue opuesta a indiferente, con el índice de los

aceites que aumentó 1%. Las relaciones entre ambos bienes parecen cada vez más

laxas.

Las relaciones de precio entre los diferentes aceites en la plaza europea,

cerraron lideradas por el aceite colza. Le siguió el aceite de soja y luego el

aceite de girasol. Sin embargo, con la debilidad de los aceites de palma, el

rango de amplitud entre los aceites más caros y los más baratos no alcanza a 200

u$s/t.

Con respecto a los fundamentos del mercado de los aceites vegetales, de acuerdo

al reporte de abril-14 del USDA, la oferta y la demanda crecieron a nuevos

records pero, a la vez, relajaron un poco sus ajustados remanentes.

Se proyecto para 2013/14 para los granos y semillas oleaginosas mundiales, un

récord de la producción las exportaciones y el uso total. El balance cerraría

con un stock final de 82,6 Mt (67,5 año 2012). La relación stock/uso seria de

17,0% (14,5% año anterior).

Para los principales aceites vegetales mundiales y para el ciclo 2013/14,

igualmente se prevé un récord de la producción, las exportaciones y el uso

total. El balance cerraría con un stock final de 19,5 Mt (17,7 año 2012). La

relación stock/uso quedo en 11,8% (11,2% año anterior).

Para el girasol en grano, se prevé este mes nuevos récords; de la producción de

43,8 Mt (36,4 año 2012), exportaciones de 2,07 Mt (1,48 año 2012) y récord de la

molienda a 42,3 Mt (36,1 año 2012). El balance mundial cerraría con un stock

final de 3,65 Mt (2,36 año 2012). La relación stock/molienda quedaría en 8,6%

(6,5% año anterior).

Como vemos, pese a las alzas productivas en granos oleaginosos y aceites, con un

elevado consumo, se redujo el remanente, afirmando a los precios.

Para el mercado de aceite de girasol mundial 2013/14, igualmente se estimó en

este mes, nuevos records de la producción y del uso total. La producción la

sería de 15,9 Mt (13,5 año 2012), las exportaciones de 6,9 Mt (5,5 año 2012) y

el uso total quedo en 14,6 Mt (13,4 año 2012). El balance anual cerraría con un

stock final de 2,89 Mt (2,29 año 2012). La relación stock/uso pasó a 19,7%

(17,1% año anterior).

Los datos del reporte del USDA reafirmaron un mercado mundial de girasol con un

fuerte crecimiento de la oferta y del uso total en 2013/14. La mejora en los

excedentes fue leve pero constituye un factor de debilidad de los precios.

Durante el ciclo 2013/14, los primeros productores mundiales de girasol en grano

en millones de toneladas serían Ucrania 12,5, Rusia 10,2, UE28 8,65 y Argentina

2,4 Mt. Como vemos, la Argentina, se ha visto relegada al cuarto productor

mundial de girasol.

Según el USDA, se espera una cosecha de 2,3 Mt (3,1 año 2012) y una producción

de 1,07 Mt de aceite. Las exportaciones podrían alcanzar a 620 mil toneladas un

8,8% de las exportaciones mundiales de aceite.

Estos datos confirmarían una merma del complejo girasol en el país, con la

consiguiente menor oferta exportable de los subproductos.

En el caso particular del girasol, el mercado está sobre ofertado, producto de

una cosecha mundial récord, del uso y de las exportaciones.

El mercado acompaña el movimiento debilitado de los aceites globales sin

fundamentos propios para revertir la tendencia.

Mercado local

Durante la última quincena las pautas del mercado global fueron variables a

leve bajistas, pero en el local no hubo cambios en los precios y sin urgencias

en el corto plazo, los valores a lo largo de las últimas ruedas se sostuvieron.

En las jornadas de la última semana, las fábricas de la zona de Rosario

ofertaron en forma abierta 2400 $/t por el girasol descarga entrega en Rosario,

y pago en abril. Para San Martin y Deheza entrega en abril/mayo se oferto 290

u$s/t. Para Bahía Blanca y Necochea con igual plazo de entrega y de pago

ofertaron 2050 $/t. Por el lado de las fábricas en Cañuelas, se informaron 2200

$/t con cupo a partir de mayo.

El valor de la exportación del aceite de girasol (FOB) en puertos argentinos

para las puntas vendedoras cerró a 930 u$s/t (930 quincena y 930 mes anterior)

El FAS teórico oficial para el girasol, fue estimado por el Minagri el 24/04 en

2169 $/t y para el aceite de girasol crudo de 4726 $/t.

En los mercados de futuros locales (MATBA), el girasol disponible quedó sin

cambios a 305 u$s/t y no se abrieron nuevos contratos a futuro.

Con el precio del girasol de 305 u$s/t, y para rendimientos de 18 y 25 qq/ha, la

rentabilidad del cultivo se estimó con márgenes brutos de 203 y 371 u$s/ha (ver

Cuadro).

Según divulgo ASAGIR, culmina una de las peores campañas del girasol en el país.

Casi completado el área cosechada, los rindes promedio nacional superan apenas

16 qq/ha. En zonas del centro-sur el rinde apenas alcanzo a 11,5 qq/ha, en el SO

de Buenos Aires y Sur de La Pampa 20 qq/ha y en el SE Bonaerense, 21 qq/ha.

A su vez, en los mercados internacionales, el aceite de girasol declinó, con

fuertes descuentos respecto a los de canola y de soja.

El precio FOB del aceite en puertos locales, de 850 u$s/t, fue un -22,3%

inferior al año anterior, contra una caída del -13% del aceite de soja.

Por su parte las aceiteras del Sur bonaerense no muestran gran interés

comprador. Los precios rondaron 2070 $/t en Bahía Blanca y 2040 en Necochea, un

rango de 265 a 260 u$s/t. Comparativamente, el interés de la molienda resulta

mayor en zonas del Rio Paraná. Se pagaron 290 y 305 u$s/t en Rosario y San

Martín, respectivamente.

Según trascendió se estaría analizando utilizar más biodiesel para el corte

obligatorio, reemplazando importaciones de gasoil y dando una salida a los

exportadores que quedaron afuera con las medidas antidumping de España.

Ciertamente, el panorama internacional y nacional se ve complicado hacia el

futuro. Sin medidas de fomento interno, puede declinar el cultivo, una

alternativa productiva y económica, estratégicas para la Argentina.

Según la Bolsa de Cereales al 24/04/14, se dio por concluida la cosecha 100%

(adelanto interanual de 1%) de la superficie apta de 1,410 Mha, contando una

pérdida de 69 mil hectáreas y una siembra total de 1,48 Mha. La superficie

recolectada en la campaña fue de 1,4 Mha, con un rinde promedio nacional de 16,3

qq/ha, logrando un volumen final de 2,3 Mt.

A principios de la campaña la expectativa de siembra era de 1,9 Mha, finalmente

fue lograda solo 1,48 Mha, reflejando una caída del -22%. La falta de

condiciones climáticas durante la siembra fue la principal causa de dicho

ajuste.

Las regiones que mayor volumen aportaron en este ciclo fueron: el Sudeste de

Buenos Aires (33 %), y el Sudoeste de Bs. As. – Sur de La Pampa (20 %). El sur

bonaerense aportó el 53% de la producción nacional y el 54% de la superficie

implantada con el girasol. A pesar de esta participación, el Sudoeste de Bs. As.

Y Sur de La Pampa tuvo un largo período sin lluvias y elevadas temperaturas. Las

condiciones adversas para el cultivo bajaron los rindes, promediando 11,5 qq/ha,

mas las pérdidas de área cosechable.

En las regiones NEA y Centro-Norte de Santa Fe, el volumen fue inferior al ciclo

pasado, por una importante reducción de área implantada, por la falta de humedad

en los perfiles para la siembra.

Del mismo modo, la falta de precipitaciones adecuadas durante el ciclo del

cultivo afectó las productividades a cosecha.

En el Norte de La Pampa–Oeste de Bs. As. la siembra fue más tardía, y si bien

las condiciones climáticas durante la siembra y el ciclo del cultivo no fueron

óptimas, la humedad en los perfiles acompañaron el desarrollo del cultivo,

permitiendo un rinde promedio de 22 qq/ha, mayor al del ciclo pasado (21 qq/ha).

La producción a nivel nacional en 2013/14 se ubicó un -30 % por debajo de

2012/13 de 3,3 Mt. Esta fue la más baja de los últimos 4 años y también el rinde

promedio (16,3 qq/ha) fue el más bajo de las últimas 5 campañas.

El último informe WAP del USA de Abril-14, proyecto la cosecha Argentina de

girasol 2013/14 en 2,3 Mt (2,3 mes y 3,1 año 2012). Esto en base a un área a

cosechar de 1,44 Mha (1,44 mes y 1,62 año anterior) y un rinde proyectado de 1,6

t/ha (1,6 mes y 1,91 año anterior).

Avances siembra y cosecha Argentina

|

Fecha: 23/04/14 |

Soja |

Soja* |

Girasol* |

Girasol* |

Maíz* |

Maíz* |

Trigo* |

Trigo |

|

Siembra Mil ha. |

19.700 |

20.350 |

1.800 |

1.480 |

3.950 |

3.570 |

3.370 |

3.620 |

|

Perdida Mil ha |

0.740 |

0,600 |

0.105 |

0,069 |

0.256 |

0,162 |

0.240 |

0,220 |

|

Cosechable Mil ha |

18.960 |

19.750 |

1.694 |

1,410 |

3.421 |

3,408 |

3.130 |

3.400 |

|

Avance Cos/Siemb % |

100.0 |

42,5 |

100 |

100 |

100 |

23,3 |

100 |

100 |

|

Avan Año anterior % |

100.0 |

54,0 |

100 |

100 |

100 |

45,3 |

100 |

100 |

|

Rinde T/ha |

2.560 |

3.180 |

1.950 |

1.630 |

7.300 |

7.300 |

2.810 |

2.970 |

|

R. Año anterior T/ha |

2.190 |

2.560 |

2.000 |

1.950 |

5.510 |

7.300 |

3.160 |

2.810 |

|

Prod/Siem Mil t ó ha. |

48.502 |

27.705 |

3.300 |

2.300 |

27.000 |

780 |

8.800 |

10.100 |

|

Proyección Mil t |

48.502 |

54.500 |

3.300* |

2.300* |

27.000 |

24.000 |

8.800 |

10.100 |

Fuente: Elaborado a partir de Bolsa Cereales (23/04/2014) *proyectado

Márgenes brutos de los cultivos en dólares. Zona Norte Bs. As.

|

Fecha 25/04/2014 |

|

TRIGO |

GIRASOL |

MAÍZ |

SOJA |

||||||

|

Rendimiento |

Qq/ha |

35 |

45 |

18 |

25 |

75 |

95 |

28 |

38 |

||

|

Precio futuro |

U$/qq |

20,0 |

20,0 |

30,5 |

30,5 |

16,6 |

16,6 |

31,2 |

31,2 |

||

|

Ingreso Bruto |

U$/Ha |

700 |

900 |

549 |

763 |

1245 |

1577 |

874 |

1186 |

||

|

G Comercialización |

%/IB |

22 |

22 |

12 |

12 |

30 |

30 |

20 |

20 |

||

|

Ingreso Neto |

U$/Ha |

546 |

702 |

483 |

671 |

872 |

1104 |

699 |

948 |

||

|

Labranzas |

U$/Ha |

65 |

65 |

65 |

65 |

65 |

65 |

95 |

95 |

||

|

Semilla |

U$/Ha |

60 |

60 |

60 |

60 |

149 |

149 |

49 |

49 |

||

|

Urea, FDA |

U$/Ha |

150 |

150 |

71 |

71 |

150 |

150 |

55 |

55 |

||

|

Agroquímicos |

U$/Ha |

51 |

51 |

35 |

35 |

61 |

61 |

60 |

60 |

||

|

Cosecha |

U$/Ha |

49 |

63 |

49 |

69 |

81 |

103 |

61 |

83 |

||

|

Costos Directos |

U$/Ha |

-375 |

-389 |

-280 |

-300 |

-506 |

-528 |

-320 |

-342 |

||

|

Margen Bruto |

U$/Ha |

171 |

313 |

203 |

371 |

366 |

576 |

379 |

606 |

||

|

SIEMBRA PORCENTAJE |

|

|

|

|

|

|

|

|

|

||

|

MB-40%IB |

U$/Ha |

-109 |

-47 |

-17 |

66 |

-132 |

-54 |

29 |

132 |

||

|

ARRENDAMIENTO |

|

|

|

|

|

|

|

|

|

||

|

Alquiler promedio |

qq/Ha |

12 |

12 |

9 |

9 |

30 |

30 |

18 |

18 |

||

|

M B- Alquiler |

U$/Ha |

-69 |

73 |

-72 |

97 |

-132 |

78 |

-183 |

45 |

||

Nota: Precios sin IVA, Flete corto 20 Km, Largo 200 Km. Fuente: INTA EEA Pergamino. Los costos cambiaron con el dólar oficial con bajas en labores y alzas en algunos insumos.